Основы функционирования системы клиент банк. Технологии безналичных электронных расчетов на основе технологии «Клиент -Банк

Под системой «Клиент–Банк» понимают программный комплекс, используемый клиентами коммерческого банка для удаленного взаимодействия с БИС банка и автоматизации документооборота между банком и его клиентами. Основное назначение систем этого типа – сократить число визитов клиента в офис банка и формализовать процесс обмена документами, а, следовательно, облегчить ведение бухгалтерского учета как клиенту, так и банку.

С помощью этой системы клиент банка (организация или частное лицо) может управлять своими счетами, открытыми в этом банке, поддерживать документооборот, проводить финансовые операции и получать требуемый набор информации. Фактически процесс взаимодействия банка со своим клиентом частично переносится из офиса банка в офис клиента.

Система «Клиент–Банк» обеспечивает подготовку клиентом платежных документов различного вида, «пачкование» их при необходимости и пересылку в банк, а также получение из банка выписок по счету и реестров платежей. Система «Клиент-Банк» в банке связана с блоком операционно-учетных работ (BackOffice), который обеспечивает прохождение (исполнение) платежей и формирование необходимой выходной (результатной) документации. Платежные документы и запросы в банк могут формироваться в АРМ предприятия-клиента, затем эти документы обязательно подписываются электронно-цифровой подписью клиента. Кроме этого система предусматривает получение клиентом различной справочной информации (например, справочник БИК банков, классификатор валют, справочники по валютному контролю и прочее).

Организация работы с клиентами по технологии «Клиент-Банк» имеет свои преимущества и недостатки. Для коммерческого банка эти преимущества состоят в следующем:

в сокращении операционных расходов, так как сотрудник банка больше не тратит время на прием и обработку бумажных документов клиентов;

в унификации документооборота, поскольку банк может поставлять клиенту справочники, облегчающие ввод и последующую обработку документов;

в получении конкурентных преимуществ за счет предоставления более разнообразного числа услуг клиентам;

в получении прибыли за счет предоставления клиентам дополнительной услуги.

Но внедрение системы «Клиент-Банк» имеет и свои недостатки, которые заключаются в дополнительных затратах на приобретение или разработку системы, а также в увеличении расходов на сопровождение банковской информационной системы, обеспечение каналов связи и безопасности передаваемых по ним данных.

Для клиента банка можно выделить следующие преимущества использования системы «Клиент-Банк»:

проведение расчетов и доступ к счетам непосредственно со своего рабочего места, что приводит к существенной экономии времени;

выбор банка вне зависимости от территориального признака, т.е. главным критерием выбора банка может служить его стабильное положение и/или выгодные тарифы на обслуживание;

оперативное получение различной дополнительной справочной информации из банка;

удобство составления платежных документов, совмещаемое со снижением уровня ошибок в процессе оформления документов.

Оборотной стороной использования системы для клиента банка становятся затраты на внедрение системы и переквалификацию персонала, последующие регулярные расходы по оплате за пользование системой.

При помощи системы «Клиент-Банк» коммерческий банк может дистанционно оказывать следующие услуги:

открытие счетов в различных валютах (расчетных, текущих, депозитных);

получение информации о текущем состоянии счетов платежных документов клиента;

получение выписки по счету за любой период времени;

подготовка платежных документов (платежи за поставленные товары и услуги, оплата процентов по предоставленному кредиту, платежи в бюджет и прочее);

совершение конверсионных операций (покупка/продажа валюты);

получение справочной информации из банка (справочники для заполнения платежных документов и справочники об оказываемых услугах и тарифах на банковское обслуживание);

проверка состояния карточных счетов расчетных и кредитных банковских карт;

прочие операции (например, подготовка документов на предоставление кредита или изготовление пластиковой карты).

Для каждого типа документа (платежное поручение, заявка на перевод валюты, платежное требование и т.д.) в системе «Клиент-Банк» должна быть обеспечена логика ввода полей и импорта информации, контроль заполнения документов, контроль приема, защиты и передачи документов, а также их исполнения и уведомления о выполнении.

Каждый документ в системе должен быть подписан и зашифрован. Весь процесс прохождения документа должен быть доступен для контроля и управления со стороны клиента банка. Кроме того, в системе должен поддерживаться полный архив документов, а также существовать четкий механизм обработки ошибок, возникающих при прохождении документов: будь то ошибки при передаче данных по каналам связи или ошибки при заполнении документа, выявленные в результате логического контроля в банке. Желательно предоставить также пользователям системы (банку и его клиентам) возможность введения в систему «Клиент-Банк» новых типов документов.

Система «Клиент-Банк» состоит из двух обязательных частей: банковской, или серверной, части и клиентской части, т.е. рабочего места клиента. Коммуникационная подсистема (третий необходимый элемент) либо поставляется разработчиком вместе с системой «Клиент-Банк», либо приобретается банком и его клиентами отдельно.

Банковская часть системы «Клиент-Банк» в принципе должна автоматически (без участия операциониста банка) выполнять все действия по приему и обработке документов. Эта часть может быть организована в виде АРМа и являться частью БИС банка, либо может являться отдельной подсистемой и связываться с БИС операционно-учетных работ через промежуточные накопители документов. Здесь важно отметить, что хотя документы клиентов поступают в банк в электронном виде, в БИС операционно-учетных работ они проходят все этапы обработки, свойственные этим видам документов. На практике это означает, что для формирования бухгалтерской проводки (и соответствующего ей документа внутрибанковского учета) требуется пусть и минимальное, но все-таки участие сотрудника банка. Вызвано это обязательным требованием наличия ответственного исполнителя у каждого внутрибанковского документа. Поэтому построить полностью автоматическую (без участия персонала банка) технологию обработки клиентских платежных документов теоретически и практически возможно, но в действительности – запрещено российскими нормами бухгалтерского учета в кредитных организациях.

Также банковская часть системы должна быть снабжена устройством передачи данных для связи с коммуникационными каналами (транспортной частью системы). Функционально банковская часть системы «Клиент-Банк» обеспечивает:

прием информации от клиента;

проверку электронной подписи клиента;

аутентификацию клиента банка;

расшифровку принятой информации;

передачу платежных документов в БИС операционно-учетных работ банка;

принятие запросов и формирование ответов клиенту;

генерацию запроса к различным БИС банка в соответствии с запросом, принятым от клиента;

формирование ответного сообщения клиенту;

шифрацию исходящей информации;

передачу информации клиентам.

Существуют различия в требованиях банка и его клиентов к системам «Клиент-Банк». Для банка наиболее важным является защищенность системы от несанкционированного доступа и простота внедрения. Для клиента же наибольшее значение имеют простота эксплуатации и функциональная полнота системы.

Для обеспечения нормального функционирования клиентской части системы требуется наличие как аппаратной платформы, обеспечивающей работу программного модуля, так и устройства передачи данных совместно с коммуникационным каналом; также необходима возможность подключения к системе программных и/или аппаратных средств криптографии.

Программа, установленная у клиента (клиентская часть), призвана выполнять следующий набор функций:

формирование платежных документов и прочих сообщений в банк;

наложение электронной подписи на сформированные документы;

шифрацию документов и сообщений;

пересылку в банк платежных документов и сообщений;

прием информации из банка;

обработку принятой из банка информации.

С ростом числа клиентов, работающих по технологии «Клиент-Банк», возникает необходимость учитывать специфику работы каждого клиента банка и его документооборота. В связи с этим перед коммерческим банком возникает вопрос о масштабируемости системы. При этом появляются определенные требования как к банковской, так и клиентской части системы. Клиентская часть должна быть построена по модульному принципу и настраиваться на любой механизм работы с клиентами. А банковская часть должна поддерживать процессы заведения новых клиентов, а также их модификации.

Развитие системы «Клиент-Банк» не ограничивается только увеличением типов поддерживаемых документов. Наиболее часто встречающимися дополнительными объектами, используемыми при работе системы, являются справочники и почтовые сообщения. Так, для клиента банка наибольший интерес представляет регулярное получение из банка обновления справочника Банковских Идентификационных Кодов (БИК), курсов валют, перечня новых услуг и тарифов банка.

Рассматривая коммуникационную часть системы «Клиент-Банк», следует отметить, что устройства передачи данных между банком и клиентом могут быть практически произвольными. Выбор такого устройства в каждом конкретном случае индивидуален и зависит от наличия уже имеющихся коммуникационных каналов. Определяющую роль при выборе канала связи играют его пропускная способность, доступность, простота и стоимость эксплуатации. Можно выделить два основных типа каналов связи, применяемых в системах «Клиент-Банк»: коммутируемые и выделенные линии.

Коммутируемые линии означают, что для обмена информацией используются городская телефонная сеть и телекоммуникационное обеспечение терминального типа (к которому относится, например, модем). Преимущество таких каналов связи в их дешевизне. Однако такое решение приемлемо только при небольшом числе клиентов, поскольку требует большого объема работ, выполняемых оператором в банке. Кроме того, этот способ не всегда обеспечивает высокий уровень связи.

Выделенные линии подразумевают, что связь организуется при помощи медного или оптоволоконного кабеля 13 . Такой способ отличается высоким качеством связи, но и высокой стоимостью. Это решение наиболее эффективно для банка и его клиента в случае высокого трафика с большим числом удаленных клиентов.

Выбор организации работы клиента с коммерческим банком зависит от многих факторов, в которые входят:

удаленность клиента от офиса банка;

наличие коммуникационных каналов и их пропускная способность;

удобство эксплуатации клиентской части системы.

По данным агентства «Интернет Финансы» (www.ifin.ru) к июлю 2003г. около 150 российских коммерческих банков предоставляли своим клиентам возможность дистанционно управлять своим счетом через Интернет. При этом некоторые из них разрабатывали системы «Клиент-Банк» самостоятельно, но основная часть внедрила у себя уже готовые программные решения различных фирм-разработчиков. Лидерами по количеству банков, закупивших системы, летом 2003г. были компании, специализирующиеся на производстве подобных систем: BSS (Bank"s Software Sysytems), БИФИТ, ИНИСТ (см. рис.2.1.).

По своей структуре система «Клиент-Банк» представляет собой распределенную систему обработки данных. Исходя из этого, выделяются два подхода к построению подобных систем: на основе информационной технологии «толстого клиента» и на основе «тонкого клиента». Отдельным направлением в архитектуре систем «Клиент-Банк» можно считать телефонный банкинг, т.е. управление счетом и получение справочной информации с помощью телефона. В этом случае клиентской частью системы является телефон с тоновым режимом работы. Банковская часть системы дополняется специальными техническими средствами для формирования и предоставления клиенту информации в звуковом виде. Несколько архаичной, но все-таки разновидностью телефонного банкинга, можно считать голосовое управление счетом по телефону. В этом случае банк обычно организует отдельное подразделение, именуемое call-центром, которое состоит из операторов, отвечающих по телефону на звонки клиентов и выдающих им справки либо принимающих в устной форме распоряжения по осуществлению платежей со счета. В наши дни call-центры организуются в основном как службы поддержки («горячей линии») и консультирования клиентов по вопросам оказываемых банком услуг.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

- проведение платежей в российской и иностранной валюте;

- просмотр состояния отправленных платежей;

- получение выписок по движению средств на счете (в том числе в формате Excel и 1С);

- просмотр остатков и движений по счетам;

- просмотр входящих платежей;

- возможность отправки в банк документов, подписанных электронно-цифровой подписью;

- создание своих шаблонов платежных документов, в том числе и на основе проведенных платежей;

- возможность производить безналичную покупку/продажу иностранной валюты в соответствии с курсами банка, а также с курсами, отличными от курсов банка.

- заключить с банком договор на обслуживание;

- самостоятельно осуществить регистрацию в системе в соответствии с инструкцией по регистрации в системе Банк-Клиент;

- лично (или через доверенное лицо) предоставить в банк подписанный и заверенный печатью организации договор на обслуживание и сертификаты ключей (2 экз.)

- просмотра и выгрузки в Excel выписок по счетам клиента в системе;

- просмотра информации об остатках и движении по счетам клиента в системе;

- просмотра исходящих документов клиента и их статусов;

- создания электронных документов «заявка на получение наличных средств» и «письмо», а также подписания указанных электронных документов подписью от имени клиента;

- создания платежных поручений и иных электронных документов клиента без права их подписи.

- формировать и передавать в Банк платежные документы в электронном виде;

- передавать в Банк заявки на покупку и продажу валюты;

- получать из Банка выписки по счетам;

- получать из Банка полноформатные платежные поручения;

- вести архив переданных в Банк платежных поручений.

- наличие персонального компьютера с выходом в Интернет.

- написать заявление

- заключить дополнительное соглашение к договору на расчетно-кассовое обслуживание об обслуживании с использованием системы «Банк-Клиент».

- Стоимость программного обеспечения системы “Банк-Клиент” с использованием криптозащиты Message-PRO 3.2 — 3 000 рублей без НДС

- Стоимость программного обеспечения системы “Банк-Клиент” с использованием криптозащиты КриптоПро CSP — 3 600 рублей ез НДС

- Предоставление Банком ключевого носителя eToken PRO 72k (Java) — 1 800 рублей (за 1 шт.) в том числе НДС. Является обязательным для использования системы “Банк-Клиент”

- Предоставление ключевого носителя взамен вышедшего из строя или утерянного — 1 800 рублей (за 1 шт.), в том числе НДС

- Установка/переустановка/настройка системы “Банк-Клиент” специалистом Банка с выездом на рабочее место Клиента — 2 640 рублей без НДС

- Установка/переустановка/настройка системы “Банк-Клиент” специалистом Банка без выезда на рабочее место Клиента — бесплатно

- Плата за обслуживание по системе “Банк-Клиент” — 500 рублей в месяц без НДС

- Подключение дополнительных счетов Клиента к обслуживанию по системе “Банк-Клиент” — бесплатно

- Выезд специалиста Банка на рабочее место Клиента по заявке — 2 640 рублей без НДС

- Стоимость перевода системы “Банк-Клиент” с использованием криптозащиты Message-PRO 3.2 на криптозащиту КриптоПро CSP — 1 140 рублей без НДС

- Перегенерация сертификата ключа электронной подписи в случае истечения срока действия сертификата — 500 рубле без НДС. Производится в случае, если Клиент не произвел перегенерацию сертификата ключа электронной подписи в отведенный срок

- Перегенерация сертификата ключа электронной подписи в случае смены руководителя организации (исполнительного органа) или лица, действующего по доверенности — 500 рублей без НДС

- Перегенерация сертификата ключа электронной подписи в случае физической неисправности носителя ключа электронной подписи — 500 рублей без НДС

- осуществлять мониторинг денежных средств на текущем счете. То есть уполномоченный работник предприятия (как правило, это лица, наделенные правом первой и второй подписи на платежных документах) может, не посещая банк, контролировать движение средств на текущем счете, выяснять личность плательщика и назначение платежа. Благодаря этому можно, к примеру, оперативно отгружать продукцию потребителям по факту ее оплаты;

- получать выписки с текущего счета;

- получать от банка ежедневные официальные курсы иностранных валют, используемых при бухучете операций;

- вести справочник своих контрагентов по платежам и справочник назначения платежа. Эти справочники позволяют значительно быстрее формировать платежные документы, поскольку отпадает необходимость вновь заносить информацию в каждый документ — готовый шаблон переносится в платежный документ из справочников;

- получать от обслуживающего банка уведомления о новых банковских услугах, текущих процентных ставках по кредитам и депозитам, другую информацию, которую банк считает нужным оперативно доводить до клиентов. Возможно и обращение клиента к обслуживающему банку. Эта функция позволяет предприятию и банку оперативно обмениваться информацией.

- порядок обмена электронными документами между банком и клиентом;

- меры безопасности, которые необходимо принять клиенту для предотвращения злоупотребления со стороны посторонних лиц;

- очерченный круг лиц, имеющих доступ к системе;

- периодичность связи между клиентом и банком (если система не работает в режиме on-line);

- стоимость подключения к системе и обслуживания ее.

- сокращение объёма бумажных документов и бумажной работы;

- экономия рабочего времени;

- оперативное получение информации о состоянии банковских счетов в самые первые рабочие часы и, соответственно, оперативное принятие решений оплаты имеющихся долговых обязательств;

- эффективный способ управления своими денежными средствами;

- удобное и простое в использовании программное обеспечение;

- передача документов в банк в круглосуточном режиме;

- линия технической поддержки со стороны банка по телефону;

- автоматическая проверка правильности заполнения документов.

- проведение платежей в российской и иностранной валюте;

- просмотр состояния отправленных платежей;

- получение выписок по движению средств на счете (в том числе в формате Excel и 1С);

- просмотр остатков и движений по счетам;

- просмотр входящих платежей;

- возможность отправки в банк документов, подписанных электронно-цифровой подписью;

- создание своих шаблонов платежных документов, в том числе и на основе проведенных платежей;

- возможность производить безналичную покупку/продажу иностранной валюты в соответствии с курсами банка, а также с курсами, отличными от курсов банка.

- заключить с банком договор на обслуживание;

- самостоятельно осуществить регистрацию в системе в соответствии с инструкцией по регистрации в системе iBank ;

- лично (или через доверенное лицо) предоставить в банк подписанный и заверенный печатью организации договор на обслуживание и сертификаты ключей (2 экз.)

- Банк в течение одного рабочего дня после представления всех необходимых документов осуществит окончательную регистрацию в iBank.

- После этого Вы уже можете работать в системе.

- просмотра и выгрузки в Excel выписок по счетам клиента в системе;

- просмотра информации об остатках и движении по счетам клиента в системе;

- просмотра исходящих документов клиента и их статусов;

- создания электронных документов «заявка на получение наличных средств» и «письмо», а также подписания указанных электронных документов подписью от имени клиента;

- создания платежных поручений и иных электронных документов клиента без права их подписи.

Технические возможности проведения денежных расчетов без использования денег. Механизм функционирования системы электронных расчетов, применение пластиковых карточек. Система банковского обслуживания клиентов. Окупаемость электронных банковских услуг.

презентация , добавлен 16.10.2014

Автоматизированная банковская система, цели использования. Учетно-операционные задачи в банке. Особенности обеспечения консолидации данных. Современное состояние автоматизированных банковских систем в России. Характеристика основных модулей системы 5NT.

курсовая работа , добавлен 04.04.2012

Информационные банковские системы: назначение, примеры. Основные возможности системы "клиент-банк". Мультисервисный терминал самообслуживания. Мобильный банк клиентам: основные преимущества. Автоматизация документооборота для Западно-Уральского банка.

курсовая работа , добавлен 26.11.2014

Основные принципы работы электронных систем. Банковские электронные системы. Классификация систем электронных торгов. Риски, возникающие при биржевой торговле через Интернет. Фондовая биржа NASDAQ, система РТС, Московская межбанковская валютная биржа.

курсовая работа , добавлен 25.05.2013

Дистанционное банковское обслуживание коммерческим банком, виды: системы "Клиент-Банк", Интернет-банкинг, "Телефон-Банк"; использование устройств банковского самообслуживания. Система "Home banking", ее защита и достоинства; финансовое регулирование.

дипломная работа , добавлен 02.03.2012

Современные тенденции, проблемы и перспективы развития платежной системы Российской Федерации. Роль платежной системы в денежно-кредитном регулировании. Автоматизация безналичных расчетов в кредитной организации. Организация защиты электронных расчетов.

дипломная работа , добавлен 13.02.2011

Нормативно-правовая база, регулирующая взаимоотношения банка с клиентом. Характеристика и методы осуществления расчетно-кассовых банковских операций. Применение электронных технологий в обслуживании клиентов. Использование системы "Клиент-Банк".

дипломная работа , добавлен 29.10.2011

Анализ внутрирегиональных электронных и почтовых расчетов. Оценка функционирования системы межрегиональных электронных расчетов через расчетную сеть Банка России, обеспечивающей эффективную стабильную работу клиентов в электронной форме расчетов.

Самостоятельная форма оказания банковских услуг - предоставление клиентам (физическим и юридическим лицам) возможности вести многие банковские операции с использованием современной электронной техники с удаленного рабочего места - из дома (так называемый «-home-banking»), конторы фирмы, автомобиля и т.д.

Заключив с банком соответствующий специальный договор или отразив соответствующие положения в обычном договоре банковского счета, пользователи таких банковских услуг самостоятельно приобретают необходимое оборудование, а банк консультирует их по вопросам оборудования соответствующих терминалов и приобретения необходимого программного обеспечения. Банк также гарантирует техническую и методическую поддержку при установке системы и начальном обучении персонала клиента, обновлении программного обеспечения, а в дальнейшем также консультации и рекомендации.

Подобные технические системы (обычно их именуют системами «банк - клиент») позволяют клиенту, используя персональный компьютер, подключаться по телекоммуникационным линиям связи к банковскому компьютеру и проводить нужные ему операции хоть 7 дней в неделю круглосуточно. Перед началом каждой операции владелец счета использует свой секретный ключ, без знания которого подключиться к системе невозможно.

Система «банк - клиент» в классическом (развернутом) варианте позволяет клиенту:

· знакомиться с банковскими правилами;

· получать справочную информацию (перечень выполняемых банком операций, курсы валют и т.д.);

· получать сведения о состоянии своего счета в форме соответствующих выписок;

· передавать в банк платежные поручения;

· получать электронные копии платежных документов о зачислении средств в пользу клиента;

· обмениваться с банком электронными текстовыми сообщениями и финансовой информацией;

· зачислять средства на счет (если это допускается) и перечислять средства со счета (оплата товаров и услуг, выполнение налоговых и иных обязательных платежей);

· перечислять деньги с одного счета на другой счет;

· заказать чековую книжку и отчет о движении средств на счете за определенный период времени;

· покупать и продавать ценные бумаги и др.

Для клиентов российских банков важнейшим фактором, сдерживающим их массовое вступление в число пользователей подобных систем, остается уровень платы за такие удобства. Другая причина состоит в том, что в нашей стране в настоящее время системы «банк - клиент» работают в основном через телефонные каналы связи. Учитывая низкую надежность и помехозащищенность телефонных линий связи, данный банковский продукт еще не используется повсеместно.

Система «телебанк»

Дистанционное обслуживание клиентов может вестись также с помощью телефона и специальных программ, при наличии которых компьютер способен самостоятельно отвечать на вопросы клиента. Такой вид банковского обслуживания клиентов называется телефонным банкингом (кратко - телебанк).

Телебанк дает клиенту следующие возможности:

· получить в речевом виде информацию об остатках на счетах за любой операционный день;

· получить факсимильную копию выписки из счета за любой операционный день, за произвольный период, в том числе за весь период обслуживания в банке;

· получить в речевом виде информацию о суммах поступлений в пользу клиента за любой операционный день;

· распоряжаться движением средств по счету. Каждому платежу, который клиент может распорядиться провести, используя телебанк, присваивается код, система хранит такие платежи в виде «макетов» платежных поручений с фиксированными реквизитами и пустыми полями, подлежащими заполнению клиентом. При проведении платежа система запрашивает у клиента код платежа и предлагает заполнить пустые поля;

· отозвать переданное в банк распоряжение о платеже до того, как оно попадет в расчетную сеть Банка России (по заявке клиента система формирует документ, отменяющий предыдущее распоряжение);

· проводить плановые (обязательные) платежи;

· заказать наличность в любой валюте с тем, чтобы получить ее в кассе или обменном пункте банка;

· передать в банк заявку на предоставление технического овердрафта в случае нехватки средств на счете для проведения ответственного платежа;

· дать распоряжение о передаче факсимильной копии платежного поручения, переданного через телебанк либо стандартным способом, своему корреспонденту. При использовании данного режима клиент имеет возможность получить оплачиваемый им товар (услуги), находясь в офисе поставщика.

Понимая всю важность того, чтобы уже сегодня предоставлять своим клиентам самые перспективные электронные услуги, занимая тем самым ключевые позиции в их электронном бизнесе, многие банки тем не менее не спешат с этим. Главная причина - в необходимости очень серьезных затрат банка, обусловленных повышенными требованиями к безопасности, надежности, защищенности и быстродействию, предъявляемыми к передовым электронным системам. Их внедрение обязательно повлечет за собой существенное увеличение затрат на поддержку и администрирование программно-аппаратного комплекса банка. Тем не менее постепенный прогресс в этой области банковской деятельности как в мире в целом, так и в России очевиден.

Другой вид электронных технологий а банке - Интернет-банкинг под которым обычно понимается предоставление банками юридическим и физическим лицам соответствующих услуг (оптовых и розничных) посредством публичных сетей связи - Интернета - с помощью специального программно-аппаратного комплекса.

На сегодняшний день интернет-банкинг является одним из наиболее динамичных сегментов электронной коммерции. При этом возможности использования Интернета в области банковского дела постоянно расширяются, появляются новые службы и технологии, которые доступны теперь даже самым неопытным пользователям.

Интернет-банкинг представляет собой вариант дистанционного способа оказания банковских услуг клиентам. В широком смысле под данным термином можно понимать самые разнообразные системы, начиная от обычных сайтов банков и заканчивая сложными виртуальными расчетно-платежными системами. В более узком значении интернет-банкинг - это аналог системы «банк - клиент», работающий через Интернет.

Существуют системы, в которых Интернет используется только как средство передачи данных, и системы, в которых Интернет используется как самостоятельная информационная технология. В первом случае Интернет выступает как канал связи между банком и клиентом и по сути представляет собой только дополнение к классическим системам «банк - клиент». Это повышает оперативность и мобильность связи деловых партнеров, но зато несколько снижается уровень безопасности совершаемых трансакций, поскольку Интернет - сеть открытая.

Во втором случае прикладное программно-математическое обеспечение (ПО) представляет собой специальное интернет-приложение, функционирующее только в сеансе диалоговой связи клиента с банком. При использовании подобных систем клиенту не нужно устанавливать ПО и хранить соответствующие электронные базы данных на своем компьютере. В данном случае клиент может получить доступ к своему банковскому счету, войдя в сервер банка в Интернете с любого компьютера, предварительно введя свой пароль и ПИН. Для повышения безопасности в подобных системах применяются различные способы защиты экономической информации от несанкционированного доступа.

Интернет-системы первого типа предпочтительнее для клиентов, желающих иметь более высокий уровень безопасности проводимых трансакций. Интернет-системы второго типа более дешевы и экономичны в эксплуатации для банковских клиентов, а также более мобильны. Пока эти два типа интернет-технологий платежей дополняют друг друга.

Кроме компьютера для доступа к интернет-сайту может использоваться сотовый телефон с технологией WAP(wirelessapplication protocoll - протокол беспроводного доступа), что получило собственное название WAP-банкинг, илиmobile-banking (m-banking).

Полный список услуг,которые банк может оказывать через Интернет, очень обширен. Он включает в себя, в частности:

· управление счетами и движением средств между счетами, в том числе счетами для банковских пластиковых карт;

· открытие самых различных банковских счетов;

· конвертационные операции;

· проведение платежей по счетам, в том числе за товары и услуги, включая коммунальные;

· пополнение счетов, снятие денег со счетов;

· переводы денег, в том числе в иностранных валютах;

· операции с инвестиционным портфелем, который находится в управлении банка;

· кредитные операции (овердрафтный кредит);

· получение информации о состоянии счетов;

· получение консультационных и информационных услуг.

При этом стоит обратить внимание на то, что в рамках интернет-банкинга речь идет о высоко стандартизированных наборах операций, поскольку они проводятся практически без какого-либо участия банковского персонала. Клиент, обслуживающийся с помощью интернет-банкинга, может быть полностью освобожден от каких-либо посещений банка, тем более что у банка вообще может не быть офиса. В западных интернет-банках это происходит приблизительно так.

Клиент регистрируется на сайте банка, в качестве подтверждения своей личности указывая свой номер социального страхования, и получает временный пароль (который он затем может изменить). Указав свои почтовые реквизиты, человек получает по почте все, что ему необходимо: реквизиты, чеки, банковские карты, специальные конверты для отправки в банк вкладов, а также карточку для подписи, которую ему необходимо отослать обратно в банк. Все деньги в банк идут либо безналичными переводами, либо по почте. Для оплаты используются чеки либо наличность, полученная из банкоматов. Состояние счета контролируется с помощью Интернета или с помощью ATM, которые для аутентификации используют специальные пластиковые карты, а их функции поддерживают банкоматы. Операции управления счетами, безналичные платежи совершаются через Интернет. Кредит пользователь может оформить также через Интернет, причем банки предоставляют очень широкий спектр услуг кредитования (хотя это, конечно, зависит от конкретных банков и конкретных клиентов), включая, например, ипотечное кредитование. Если ему понадобится консультация, то она может происходить либо по электронной почте, либо по телефону с живым человеком, что клиенты таких банков считают большим плюсом. Остается лишь заметить, что в основе успеха всех этих процессов лежит концепция надежности документооборота, как почтового, так и электронного.

В России рынок услуг интернет-банкинга находится на первоначальном этапе развития: всего полторы сотни из тысячи трехсот отечественных кредитных учреждений оказывают или планируют предоставлять в ближайшем будущем услуги интернет-банкинга. Это связано, прежде всего, с малым количеством пользователей Интернета в стране

Клиент-банк что такое

Приветствую вас, друзья! У моего дедушки уже не так много сил, как прежде. Врачи рекомендовали ему минимизировать физическую нагрузку на какое-то время.

Попросил дедушка помочь ему с оплатой коммунальных услуг. Но поступил я немного по-другому – научил его оплачивать услуги самостоятельно через интернет.

Тем более, что это гораздо удобнее и быстрее. Хотите узнать, что такое Клиент-Банк? Как им правильно пользоваться и какие возможности он предоставляет? Читайте в статье ниже все подробности.

Благодаря электронной системе безналичных расчетов «Банк-Клиент» Вы сможете удаленно проводить платежи и получать выписки, не выходя из своего офиса. Все операции осуществляются специалистами Банка по заявкам Клиента.

Внимание!

Cистема «Банк-Клиент» («iBank 2») - это программный комплекс, предоставляющий корпоративным клиентам Джей энд Ти Банка полный спектр услуг для дистанционного управления счетом с использованием сети Интернет.

Вне зависимости от региона своего присутствия пользователи системы имеют равные возможности.

Система предназначена для удаленного управления счетами юридических лиц, в том числе действующих в лице своего представительства или филиала, индивидуальных предпринимателей, а также группы компаний.

Функциональные возможности системы

Система «iBank 2» отвечает задачам индивидуальных предпринимателей и корпоративных клиентов, динамично развивающихся в современных условиях экономики.

Система позволяет выполнять cледующие операции со счетами:

Как подключить систему «iBank2»?

Для подключения и начала работы с системой iBank2 необходимо:

Банк в течение одного рабочего дня после представления всех необходимых документов осуществит окончательную регистрацию в iBank2.

После этого Вы уже можете работать в системе.

Безопасность

«iBank 2» – это надежная и безопасная система дистанционного распоряжения счетом, использующая технологию работы через Интернет. Все операции, проводимые через систему, имеют несколько степеней защиты.

В «iBank 2» используется система криптозащиты, построенная на основе международно-признанного протокола SSL, обеспечивается шифрование персональных данных пользователей системы с использованием сертифицированных ФСБ России криптографических библиотек.

Обеспечение подлинности и достоверности передаваемой в Банк информаци достигается использованием в системе средств электронной подписи.

Для защиты ключей электронной подписи от хищения вредоносными программами в нашем банке клиентам предоставляется персональный аппаратный криптопровайдер (ПАК) - USB-токен «Рутокен ЭЦП 2.0»ю

Главным достоинством USB-токена «Рутокен ЭЦП 2.0», является то, что ключ электронной подписи генерируется самим устройством, хранится в защищенной памяти устройства и никогда, никем и ни при каких условиях не может быть считан во внешнюю среду.

Формирование электронной подписи клиента осуществляется по российскому криптографическому алгоритму ГОСТ Р 34.10-2012 непосредственно внутри самого устройства.

Внимание!

На вход персональному аппаратному криптопровайдеру передается электронный документ, а на выходе устройство возвращает электронную подпись под данным документом. При этом доступ ко всем криптографическим функциям устройства предоставляется только после ввода корректного пароля.

Для защиты от продвинутых угроз, связанных с установлением злоумышленником контроля над пользовательским компьютером, Банк предлагает на бесплатной основе подключить услугу подтверждения платежа с использованием одноразовых паролей.

В этом случае после подписания платежного поручения необходимым количеством электронных подписей и при превышении пороговой суммы документ переходит в статус «Требует подтверждения». Для доставки в банк такого документа необходимо ввести одноразовый пароль.

Для получения одноразовых паролей может использоваться SMS (рекомендуемый нами вариант). Информацию по порядку подключения и использования услуги SMS-подтверждения платежей вы найдете в инструкции по SMS-подтверждению платежей.

Разделение прав пользователей

Разделение прав пользователей «iBank 2» - удобная форма распределения доступа к системе.

«Право первой подписи» - дает возможность проведения любых операций в системе, право подписания платежных и официальных документов первой подписью. Это право предоставляется сотруднику компании клиента, либо управляющему, который осуществляет функции единоличного исполнительного органа.

«Право второй подписи» - дает возможность проводить любые операции в системе, право подписания платежных и официальных документов второй подписью. Это право предоставляется сотруднику компании клиента, которому доверено право вести бухгалтерский учет.

«Оператор» - дает возможность просматривать некоторую информацию по счетам клиента и создавать электронные документы, не обладает правом подписи.

Роль оператора предназначена исключительно для:

источник: https://jtbank.ru/yuridicheskim-litsam/bank-klient/

Система Банк-Клиент

«Банк-Клиент» — это система электронных расчетов, позволяющая Клиентам оперативно управлять своими финансовыми потоками.

Совет!

В ней применены международные стандарты кодирования информации с использованием технологии электронной цифровой подписи, что обеспечивает эффективную защиту передаваемых данных.

Передача и получение документов клиентом производится с использованием интернет соединения. Система позволяет:

В целях предотвращения несанкционированного доступа к Вашим средствам со стороны злоумышленников и компрометации Вашей ключевой информации рекомендуем Вам соблюдать следующие меры предосторожности при использовании систем дистанционного банковского обслуживания.

Что нужно для установки системы:

Тарифы на расчетное обслуживание клиентов в системе «БАНК-КЛИЕНТ»

Для установки системы “Банк-Клиент” необходимо обратиться в Банк в Отдел клиентских отношений.

источник: www.dombank.ru/2company/bank_klient/

Без отрыва от стула

Именно так осуществляются операции с помощью системы удаленного банковского обслуживания «Клиент-Банк». Все платежки — по электронной почте, со своего рабочего места. Выписки — тоже. Вот только зарплату приходится получать по-старому — ездить в банк за наличностью. Хотя можно и на карточку перечислять.

Систему «Клиент-Банк» нельзя назвать новинкой — эту услугу банки предоставляют уже в течение 6-7 лет. По оценкам самих банкиров, за это время на систему перешло около 20% клиентов. Потенциальных пользователей условно можно поделить на две категории.

Первая — региональные предприятия, не имеющие возможности постоянно ездить в банк, хотя бы потому, что они удалены от него. Вторая — предприятия, расположенные в крупных городах, но осуществляющие очень много оперативных платежей.

«Клиент-Банк» дает возможность не только своевременно проводить платежи, но и порой экономить. Ведь у отечественных банков разная ценовая политика (см. «Что говорят банкиры о системе «Клиент-Банк»). Некоторые не берут плату за установление программного обеспечения, другие при переходе клиента на систему «Клиент-Банк» освобождают его от платы за обслуживание.

Нет единодушного подхода и к собственно программному обеспечению. При том, что все же подавляющее большинство отечественных банков покупает программное обеспечение «Клиент-Банка» у разработчиков, некоторые сами разрабатывают свои системы.

Кстати, именно эти банки уже сегодня пытаются расширить сервис для клиентов. Создается Интернет-банкинг. Эта услуга позволит бухгалтерам осуществлять платежи без установления отдельного канала связи с банком и без платы за его обслуживание.

Что представляет собой система

Система «Клиент-Банк» относится к системам удаленного банковского обслуживания (УБО). Кроме нее, сюда входят Интернет-банкинг и телебанк.

«Клиент-Банк» является программно-техническим комплексом, который позволяет предприятию руководить своим счетом с компьютера, установленного в офисе предприятия.

Предупреждение!

Банки разрабатывают программы «Клиент-Банк» самостоятельно, или покупают уже готовую программу у организации, владеющей правами на нее, и приспосабливают к собственной автоматизированной банковской системе (далее — АБС), или получают программу при покупке АБС.

Поскольку связь между компьютером клиента и компьютерной сетью банка осуществляется при помощи телефонных линий общего пользования, система «Клиент-Банк» должна соответствовать требованиям НБУ по защите электронных банковских расчетов.

Каждый программный комплекс «Клиент-Банк» проходит в НБУ проверку на соответствие требованиям безопасности передачи информации и другим техническим требованиям, при успешном результате которой разработчик получает сертификат соответствия.

Это необходимо для того, чтобы предотвратить несанкционированный доступ к счету клиента третьих лиц или доступ клиента к другим банковским счетам, кроме тех, которые указаны в договоре на обслуживание.

Функции

Основной функцией «Клиент-Банка» является предоставление возможности предприятию проводить платежи со своего текущего счета в банке, не посещая банк, из офиса предприятия.

Кроме того, «Клиент-Банк» позволяет:

Что может «Клиент-Банк»

Рассмотрим основные возможности системы.

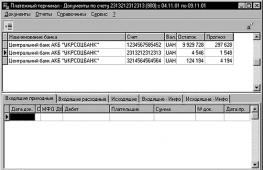

На рисунке 1 показано главное меню клиентской части программного комплекса «Клиент-Банк» одного из украинских банков.

При помощи опций «Входящие приходные», «Входящие расходные», «Исходящие расходные» можно просмотреть движение денежных средств на счетах за любой период, ввести платежные документы, изменить статус введенных документов, просмотреть остатки на счетах, напечатать реестр документов в любом разрезе, напечатать выписку движения средств за любой период.

При помощи опции «Входящие приходные» на экране можно просмотреть все платежи, поступившие на счет (рис. 2).

Для того чтобы осуществить со своего текущего счета очередной платеж, пользователю «Клиент-Банка» нужно войти в пункт меню «Документы/Добавить». В этом случае на экране компьютера появится документ, который по своему виду мало чем отличается от стандартного платежного поручения (рис. 3).

Как видим, отдельные поля платежного электронного документа могут быть автоматически заполнены из базы шаблонов периодических платежей. Это значительно сокращает время на подготовку платежного электронного документа.

После подготовки на платежный документ ставят электронные подписи директора и главного бухгалтера и отправляют в банк средствами электронной связи после выполнения функции меню «ОК».

Таким образом операционист банка получает от предприятия готовый для отправки по системе электронных платежей НБУ документ в электронном виде, а не на бумажном носителе. Это, кроме всего прочего, исключает ошибку, которую может допустить операционист банка при перенесении информации с бумажного документа, предоставленного клиентом, в компьютер.

Если окажется, что работник предприятия допустил ошибку при формировании электронного документа, уже отправленного в банк, система позволяет проверить, отправил ли банк платеж по назначению, все ли средства еще находятся на счете предприятия.

Если платеж еще не отправлен, система позволяет предприятию отменить платеж, а затем внести коррективы в платежный документ и отправить его в банк повторно.

Мы рассмотрели, как на практике «Клиент-Банк» выполняет свою основную функцию — осуществление платежей с текущего счета без посещения банка. Читатель может составить представление о возможностях системы, просмотрев меню клиентской части программного комплекса, изображенное на рисунках 1 и 2.

Три преимущества системы «Клиент-Банк»

Во-первых, удобство. Ведь в «Клиент-Банке» автоматизирована подготовка таких документов, как платежное поручение, мемориальный ордер, заявка на перевод валюты. Вид электронных документов, отраженных в интерфейсе пользователя, максимально приближен к бумажным, что значительно упрощает пользование системой.

Внимание!

Как и бумажные, электронные платежные документы, отправляемые в банк, подписывают должностные лица предприятия, но вместо обычной используется электронная подпись, хранящаяся на дискетах.

Во-вторых, оперативность. При пользовании «Клиент-Банком» увеличивается скорость прохождения платежей (если операционист банка подтверждает электронный документ клиента сразу при его поступлении в банк).

Высокая оперативность обусловлена тем, что, как указывалось выше, платежное поручение в электронном виде готовится один раз, причем это делает не операционист банка, а работник предприятия.

Кроме того, не нужно готовить первичные платежные документы на бумажных носителях. Вместо них раз в неделю готовится реестр электронных документов. Понятно, что отпадает необходимость в ежедневных визитах в банк для проведения безналичных платежей. Это экономит время и средства.

В-третьих, мобильность. Пользование «Клиент-Банком» делает общение с банком неограниченным во времени, поскольку технические возможности большинства программных комплексов позволяют круглосуточно отправлять документы в банк и просматривать полученные оттуда.

Средства информационной безопасности современных систем «Клиент-Банк» при корректном их использовании гарантируют надежную защиту системы от несанкционированного доступа и модификации информации, передаваемой по телефонным каналам связи.

Основной недостаток — руководитель должен быть за компьютером

Наряду с очевидными преимуществами, «Клиент-Банк» имеет и некоторые недостатки.

Поскольку «Клиент-Банк» устанавливается на четко определенном компьютере, то перевод денежных средств с использованием системы требует присутствия в этом месте руководящих лиц предприятия, наделенных правом первой и второй подписи.

Совет!

В противном случае руководители предприятия вынуждены открыть электронную подпись другим лицам, что увеличивает опасность несанкционированного использования средств на текущем счете.

В отличие от «Клиент-Банка», система Интернет-банкинга позволяет подписывать электронные документы с различных компьютеров, имеющих доступ к сети Интернет, и таким образом обеспечивает пользователям определенную пространственную свободу.

Кроме того, могут возникнуть ошибки при переносе информации из «Клиент-Банка» в АБС банка, если эти системы создавались различными разработчиками. Поэтому советуем поинтересоваться, насколько совместимы программный комплекс «Клиент-Банк» и АБС, используемая в банке.

Как стать пользователем

Юридическим документом, регулирующим в этом случае отношения между банком и клиентом, является договор на обслуживание по системе «Клиент-Банк». Он предусматривает:

Порядок подписания соглашений на обслуживание по системе «Клиент-Банк» в разных финансовых учреждениях различен и зависит от внутренней структуры и порядка документооборота. Поэтому за информацией о порядке заключения договора на пользование системой нужно обратиться к справочной службе банка, обслуживающей предприятие.

Как правило, если предприятие уже открыло текущий счет в банке, то для подключения к системе достаточно подписать соответствующее соглашение. Полный перечень документов, необходимых для открытия счета, содержится в Инструкции об открытии текущих и других счетов и зависит от формы собственности и организационной формы предприятия.

После подписания договора специалисты банка или организации, действующей по поручению банка, устанавливают клиентскую часть системы «Клиент-Банк» на компьютер клиента, обучают работников, предоставляют дискеты с ключами доступа к системе.

В зависимости от тарифной политики банка предприятие может уплатить ему комиссию за установление системы (от 0 до 200 у. е.). Кроме того, банки взимают ежемесячную плату за абонентское обслуживание. Тарифы за обслуживание также очень отличаются друг от друга.

Получив дискеты с ключами, предприятие может без проволочек начать пользоваться «Клиент-Банком» в повседневной деятельности.

Предупреждение!

Перевести средства со счета можно, просто войдя в Интернет, — посредством Интернет-банкинга. Опрошенные банкиры признали, что банковская система еще не готова к внедрению Интернет-банкинга для юридических лиц как в техническом плане, так и в нормативном. Ведь до сих пор парламентарии не приняли закон о цифровой подписи.

По предварительным оценкам, банковские разработки должны быть закончены уже до конца года. Вроде бы столько же времени будет достаточно и депутатам, чтобы узаконить цифровую подпись. Поэтому настоящий бум в этой области ожидается в начале следующего года.

источник: https://dtkt.com.ua/automation/kl-bank/rus/47bank1.html

Что такое «БАНК-КЛИЕНТ»

Расскажу о наиболее удобном и оперативном способе банковского обслуживания, который вы можете использовать в бухгалтерско-финансовой деятельности вашей компании. Речь идёт об использовании электронной системы удаленного доступа «Банк-Клиент».

Эта система позволит осуществлять связь с банком по различным каналам связи, включая телефонные коммутируемые или выделенные линии.

Терминология:

«Автоматизированная система «Клиент-Банк» - информационная система, включающая в себя совокупность программно-аппаратных средств, устанавливаемых у клиента Банка и у Банка с целью обеспечения подготовки, защиты, отправки, приёма, проверки и обработки документов в электронном виде.

«Электронный документ» - электронный образ документа (расчетного или иного), представленный в определённом формате, определяемом программными средствами создания документа.

«Электронная цифровая подпись - ЭЦП» - контрольное значение электронного документа, предназначенное для защиты его от подделки, полученное в результате криптографического преобразования информации с использованием конфиденциального ключа электронной цифровой подписи и позволяющее идентифицировать владельца ключа подписи, а также установить отсутствие искажения информации в электронном документе.

Внимание!

«Электронный расчётный документ» - электронный документ, защищённый корректной ЭЦП, являющийся основанием для совершения Банком операций по банковскому счёту клиента Банка.

«Владелец ключа ЭЦП» - клиент Банка, сформировавший (выработавший) конфиденциальный и открытый ключи ЭЦП, заверивший открытый ключ на бумажном носителе собственноручной подписью руководителя и оттиском печати и передавший данный бумажный носитель Банку.

«Корректная ЭЦП» - ЭЦП, дающая положительный результат её проверки средствами Системы.

«Банк-Клиент» - это система пересылки электронных документов по каналам телефонной связи. С ее помощью бухгалтер вашей компании будет проводить основные банковские операции и получать необходимую информацию по имеющимся банковским счетам, не выходя из офиса.

Вы сможете проводить платёжные документы, выписки, справки и другие документы из офиса вашей компании, не будучи даже зависимыми от присутствия в офисе руководителя и главного бухгалтера для получения подписи на бумажных банковских документах, так как система «Банк-Клиент» использует электронные подписи.

«Банк-Клиент» - самый быстрый и комфортный способ передачи документов в банк. Многим знакома такая ситуация в компаниях (часто даже ежедневная), когда отсутствие бухгалтера на своём рабочем месте из-за поездки в банк приводит к «застопориванию» выписки текущих бухгалтерских документов или не получения нужной бухгалтерской информации в данный момент времени.

«Нужно подождать, когда наш бухгалтер вернётся из банка» - можно часто услышать в любой компании. При использовании «Банка-Клиента» эта ситуация разрешается самым благоприятным образом.

Также преимуществами использования системы «Банк-Клиент» являются:

Система «Банк-Клиент» имеет удобный и настраиваемый интерфейс, содержит инструкции по пользованию, имеет многоуровневую систему защиты электронных подписей. Как правило, у любого банка уже создана техническая совместимость программы со всеми принтерами и модемами, поддерживаемыми Windows.

Совет!

Многие банки предоставляют такую услугу, как обмен документов по сети Интернет, а также сокращённые варианты электронного обслуживания: предоставление информации о движении средств на банковских счетах в виде справки на пейджер банковского клиента или его Е-mail.

Система «Банк - Клиент» нетребовательна в отношении технических средств. Для ее нормального функционирования, как правило, вполне достаточно компьютера класса Pentium 166, до 16 Мб оперативной памяти, до 150 Мб свободного места на жестком диске и аппаратного модема (или доступа в Интернет).

Система «Банк-Клиент» взаимодействует с установленными используемыми бухгалтерскими системами. Например, в нашей компании используется автоматизированная система бухгалтерского учёта «1С-Предприятие» и мы производим формирование платежных документов в 1С, затем импортируем документы в «Банк-Клиент», где происходит их автоматическое копирование.

Выписки из системы «Банка-Клиента» мы также экспортируем в 1С, где происходит автоматическое формирование бухгалтерских проводок. Очень удобно и эффективно по затраченному времени, если учесть количество ежедневно обрабатываемых нами принятых и отправленных документов.

Все конкретные подробности о технических условиях, стоимости системы «Банк-Клиент» и стоимости её обслуживания, предоставляемых дополнительных услугах Вам нужно узнать у своего обслуживающего банка, так как у каждого банка есть свои особенности разработки системы, например, наша компания использует систему «Клиент-Сбербанк».

Благодаря электронной системе безналичных расчетов «iBank» Вы сможете удаленно проводить платежи и получать выписки, не выходя из своего офиса. Все операции осуществляются специалистами Банка по заявкам Клиента.

Cистема «iBank» - это программный комплекс, предоставляющий корпоративным клиентам Джей энд Ти Банка полный спектр услуг для дистанционного управления счетом с использованием сети Интернет.

Вне зависимости от региона своего присутствия пользователи системы имеют равные возможности.

Система предназначена для удаленного управления счетами юридических лиц , в том числе действующих в лице своего представительства или филиала, индивидуальных предпринимателей, а также группы компаний.

Функциональные возможности системы

Система « iBank » отвечает задачам индивидуальных предпринимателей и корпоративных клиентов, динамично развивающихся в современных условиях экономики.

Система позволяет выполнять cледующие операции со счетами:

Как подключить систему «iBank»?

Для подключения и начала работы с системой iBank необходимо:

Прежде чем приступить к работе, пожалуйста, ознакомьтесь с инструкцией по использованию системы iBank.

Консультации по вопросам подключения и установки системы iBank:

Телефон: +7 495 662 45 45 (доб. номер - 760)

Инструкции для Юридических лиц по работе в системе

| Система iBank. Руководство пользователя - обновлённый интерфейс |

| Памятка при работе с системой iBank |

| Инструкция по регистрации в системе iBank |

| Руководство пользователя "Интеграция системы iBank с программой 1С" |

Безопасность

Система «iBank» – это надежная и безопасная система дистанционного распоряжения счетом, использующая технологию работы через Интернет. Все операции, проводимые через систему, имеют несколько степеней защиты.

В системе «iBank» используется система криптозащиты, построенная на основе международно-признанного протокола SSL, обеспечивается шифрование персональных данных пользователей системы с использованием сертифицированных ФСБ России криптографических библиотек. Обеспечение подлинности и достоверности передаваемой в Банк информации достигается использованием в системе средств электронной подписи.

Для защиты ключей электронной подписи от хищения вредоносными программами в нашем банке клиентам предоставляется персональный аппаратный криптопровайдер (ПАК) - USB-токен «Рутокен ЭЦП 2.0» Главным достоинством USB-токена «Рутокен ЭЦП 2.0», является то, что ключ электронной подписи генерируется самим устройством, хранится в защищенной памяти устройства и никогда, никем и ни при каких условиях не может быть считан во внешнюю среду.

Формирование электронной подписи клиента осуществляется по российскому криптографическому алгоритму ГОСТ Р 34.10-2012 непосредственно внутри самого устройства. На вход персональному аппаратному криптопровайдеру передается электронный документ, а на выходе устройство возвращает электронную подпись под данным документом. При этом доступ ко всем криптографическим функциям устройства предоставляется только после ввода корректного пароля.

Подробную информацию по установке и использованию USB-токенов «Рутокен ЭЦП 2.0» вы найдете в нашем руководстве.

Для защиты от продвинутых угроз, связанных с установлением злоумышленником контроля над пользовательским компьютером, Банк предлагает на бесплатной основе подключить услугу подтверждения платежа с использованием одноразовых паролей. В этом случае после подписания платежного поручения необходимым количеством электронных подписей и при превышении пороговой суммы документ переходит в статус «Требует подтверждения». Для доставки в банк такого документа необходимо ввести одноразовый пароль. Для получения одноразовых паролей может использоваться SMS (рекомендуемый нами вариант). Информацию по порядку подключения и использования услуги SMS-подтверждения платежей вы найдете в инструкции по SMS-подтверждению платежей .

Разделение прав пользователей

Разделение прав пользователей в системе «iBank» - удобная форма распределения доступа к системе.

«Право первой подписи» - дает возможность проведения любых операций в системе, право подписания платежных и официальных документов первой подписью. Это право предоставляется сотруднику компании клиента, либо управляющему, который осуществляет функции единоличного исполнительного органа.

«Право второй подписи» - дает возможность проводить любые операции в системе, право подписания платежных и официальных документов второй подписью. Это право предоставляется сотруднику компании клиента, которому доверено право вести бухгалтерский учет.

«Оператор» - дает возможность просматривать некоторую информацию по счетам клиента и создавать электронные документы, не обладает правом подписи.

Роль оператора предназначена исключительно для:

Внимание! В связи с возросшей активностью мошенников в сети интернет, убедительно просим вас